El Mapa de la Moda 2019 (X): El ‘top ten’ del ecommerce en el mundo

Amazon que continúa liderando la clasificación a años luz de sus competidores. Sus rivales chinos, JD.com y Alibaba, que ocupan el segundo y tercer puesto en el ránking, respectivamente, también han seguido los pasos de el grupo estadounidense para afianzar su posición en moda.

2 jul 2019 - 04:34

En un contexto de cambios acelerados, incertidumbre y transformación radical del sector, ni si quiera los grandes tienen su lugar asegurado en el olimpo de la moda. Por octavo año consecutivo, Modaes.es vuelve a realizar la serie El Mapa de la Moda, que realiza un recorrido por los principales operadores del sector y su evolución durante el último ejercicio.

¿Quién lidera el negocio de la moda infantil? ¿Quién pierde posiciones en los grandes almacenes? ¿Se mantiene el top 3 de la gran distribución?

Patrocinado por Mixer&Pack, El Mapa de la Moda es un documento de consulta para los empresarios, directivos y profesionales del negocio de la moda y de sus sectores auxiliares. Cada capítulo figurará en Modaes.es como un artículo de análisis, para más tarde pasar a formar parte de un Dossier de consulta disponible en Modaes.es.

El ránking de las mayores empresas de ecommerce del mundo se ha mantenido estable durante el último ejercicio. Amazon que ha continuado liderando la clasificación a años luz de sus competidores.

Sus rivales chinos, JD.com y Alibaba, que ocupan el segundo y tercer puesto en el ránking, respectivamente, también han seguido los pasos de el grupo estadounidense para afianzar su posición en moda. Los grupos especializados como Zalando o Asos han continuado registrando un crecimiento exponencial en el último ejercicio, aunque el beneficio de la primera se ha visto penalizado.

Ambas empresas han dado los primeros pasos en una estrategia a la que se han sumado otros grupos del sector no especializados en ecommerce. Las dos compañías han puesto fin a la barra libre de entregas con el anuncio de un nuevo plan de pago por entrega de pedidos, con el objetivo de evitar las devoluciones en masa y salvar el margen.

El ejercicio 2018 también ha estado marcado en el sector del online por la salida de bolsa de Yoox-Net-a-Porter tras su fusión y el cambio de nombre de Vente Privee, que ha anunciado que pasará a llamarse VeePee tras la integración de todas sus plataformas en una sola.

Amazon, más moda y ‘offline’ desde Europa

Amazon continúa con su estrategia de reivindicarse como un operador de moda por derecho propio. Un año después de la puesta en marcha de la marca Find, con la que este año ha entrado en cosmética, desde su sede de moda en Europa, el gigante estadounidense ha continuado subiendo peldaños en su plan con el lanzamiento de nuevas marcas.

El grupo ha lanzado en el último ejercicio tres nuevas marcas de moda desde su central en Londres: Iris&Lilly, especializada en lencería y ropa de baño; Truth&Fable, especializada en moda de fiesta y Meraki, con la que pretende replicar en Europa el éxito de sus prendas básicas en Estados Unidos. Además, Amazon está negociando con algunos de los proveedores asiáticos de empresas como Nike, Gap o Under Armour para capitalizar el boom de la moda deportiva con una nueva marca. Además, la empresa también ha lanzado su primera línea de cosmética: Belei, especializada en el cuidado de la piel.

Estos lanzamientos provocaron que el pasado septiembre el banco estadounidense Wells Fargo estimara que el grupo aumentaría un 25% sus ventas de moda en 2018 hasta 30.800 millones de dólares (26.600 millones de euros). De este modo, el gigante del ecommerce deja atrás a Walmart como principal distribuidor de moda en Estados Unidos.

En paralelo, la compañía ha continuado dando pasos en el offline durante el último ejercicio con la puesta en marcha de varios pop ups stores en las principales capitales europeas. La empresa ha abierto tiendas efímeras en ciudades como Milán, Madrid o Londres, en las que comercializaba tanto sus marcas propias de moda como firmas de terceros.

En paralelo, el gigante estadounidense ha dado un paso atrás en China durante el último ejercicio. Amazon estudia cerrar el próximo julio su negocio de ecommerce en el mercado chino ante la fortaleza de sus principales competidores en el territorio, Alibaba y JD.com.

JD.com, redefinición del modelo y apuesta por el lujo

La estrategia de negocio de JD.com en 2018 ha tenido un punto de inflexión tras su desplome en bolsa el pasado diciembre. La empresa se dejó un 45% de su valor en el mercado de valores ante el aumento de la competencia, la ralentización de su crecimiento y el escándalo en que se vio envuelto su primer ejecutivo, Liu Qiangdong.

Tras el batacazo, el grupo chino decidió dividir la dirección de JD Mall, la división bajo la que se gestiona la plataforma de venta online JD.com, en tres partes: uno para analizar el comportamiento de clientes y cambios en el mercado; otro para crear nuevos servicios para los consumidores, y un tercero para gestionar riesgos, construir infraestructura y dar soporte a los servicios.

En paralelo, el grupo ha continuado con el foco puesto en su estrategia de reforzarse en el sector del lujo. Tras el fichaje el año pasado de una directiva para pilotar esta área, la empresa se alió en verano con L Catterton para realizar una inversión conjunta de 175 millones de dólares (149 millones de euros) en Secoo, uno de los mayores distribuidores online de artículos de alta gama en el país asiático.

Además, el grupo chino ha continuado estrechando lazos con Farfectch. La empresa ha integrado su plataforma de artículos de lujo, Top Life, que puso en marcha en 2017, en el ecommerce de Farfetch. El objetivo es impulsar el negocio de la división de lujo en el país y retar a Alibaba. Este movimiento ha supuesto la salida de Xia Ding, hasta ahora máxima responsable de Toplife, de la gestión de la empresa.

Por otro lado, la compañía se ha reforzado en moda durante el ejercicio con la puesta en marcha de una nueva tienda online, JDesigner Boutique, a través de la que comercializa productos de marcas con las que ya colabora.

Alibaba, más moda con el ojo en Europa

Alianzas internacionales para reforzarse en moda. El gigante chino del ecommerce ha cerrado un ejercicio marcado por alianzas estratégicas con grupos internacionales para continuar con su ofensiva en el sector de la moda.

En este sentido, el grupo cerró el pasado octubre una joint venture con Richemont, el tercer mayor conglomerado de lujo del mundo por cifra de negocio. Ambas empresas han iniciado una colaboración que pasa por introducir la plataforma Yoox-Net-a-Porter en el país asiático a través del lanzamiento de las aplicaciones moviles de Net-a-Porter y Mr Porter, que además también operarán en las tiendas online Tmall Luxury Pavilion.

En paralelo, Alibaba también ha sellado una colaboración con el grupo español de grandes almacenes El Corte Inglés, que aborda desde pactos comerciales a otros tecnológicos para acelerar en digitalización. El Corte Inglés ha abierto sus puertas a la empresa china con un corner de la plataforma Aliexpress en uno de sus centros y también comercializará sus marcas propias en la plataforma Tmall.

Además de las alianzas estratégicas con grupos de moda europeos, Alibaba se ha reforzado en la región con la puesta en marca en el aeropuerto de Lieja (Bruselas) de su primer centro logístico en Europa.

El grupo también ha continuado reforzándose en logística con la entrada en el capital del grupo de distribución STO Express tras comprar el 14,6% de las acciones. El acuerdo pasa por impulsar la transformación de la industria china de la logística, especialmente en áreas como tecnología, capacidad de recogida y entrega, y entregas relacionadas con el ecommerce.

En paralelo, la compañía también ha potenciado sus otras plataformas durante el ejercicio. En concreto, Alibaba ha renovado la cúpula de Lazada con el nombramiento de un nuevo consejero delegado, Pierre Poignant, para pilotar su gestión.

Otto Group encuentra un aliado danés

“La climatología y la incertidumbre económica y política no han logrado frenar el crecimiento de Otto Group durante el último ejercicio”. Así definía el gigante alemán su evolución en 2018. La empresa se mostró particularmente satisfecha con el desempeño de su negocio online, que alcanzó los 7.700 millones de euros en el periodo.

“Al mismo tiempo, somos muy conscientes de los desafíos planteados por un entorno competitivo cada vez más feroz, las demandas de los minoristas están aumentando exponencialmente y esto está provocando cambios fundamentales; tenemos que reaccionar constantemente a estos para seguir siendo económicamente exitosos a largo plazo”, explicó Rainer Hillebrand vicepresidente y responsable de la estrategia online de la compañía, quien se retiró de su puesto en abril.

Sebastian Klauke ha sustituido a Hillebrand al frente de la gestión de la empresa. El directivo ha trazado una nueva estrategia para apuntalar el crecimiento de la compañía, orientada principalmente al cliente y apostando por continuar con la inversión en nuevas herramientas digitales.

En ese sentido, Otto Group se ha reforzado en digitalización durante los últimos doce meses con la integración de tecnologías como Internet de las Cosas y realidad aumentada, entre otras, en la gestión de sus procesos.

En paralelo, Otto Group también ha seguido reforzando sus marcas propias durante el último ejercicio. La compañía, que ya anunció que su objetivo era potenciar la enseña About You para que superara los 1.000 millones de euros de facturación, ha explicado que el negocio de la firma aumentó un 63% en 2018. Este crecimiento de la cifra de negocio de About You se produce después de la entrada del grupo danés de distribución de moda, Bestseller, en su accionariado, que supuso una inversión de 227 millones de euros.

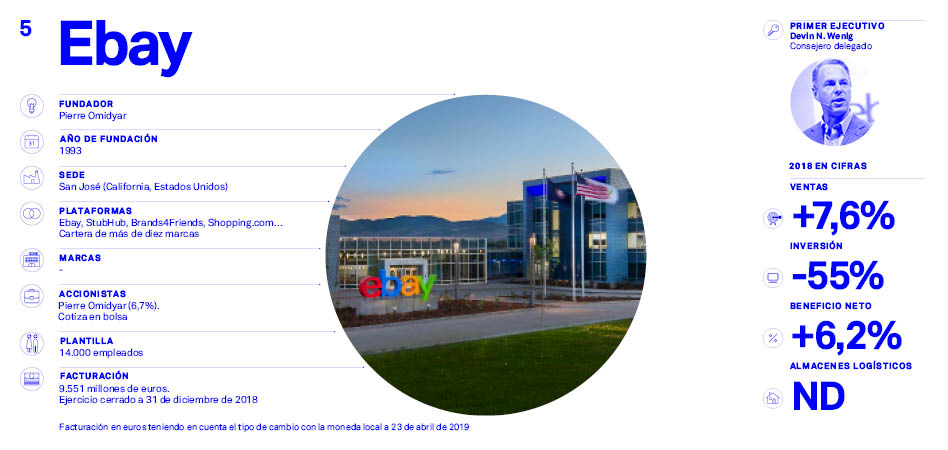

Ebay, vuelta al negro y tecnología para crecer

“El año pasado ha traído desafíos y oportunidades notables para la industria de la tecnología, y para Ebay, la opción era transformarse o quedarse atrás”. Con esta frase iniciaba Devin Wening, consejero delegado y presidente del grupo, la carta a los accionistas en el informe anual de Ebay. Además, el grupo ha explicado que su estrategia pasa por reforzar las operaciones de su marketplace en detrimento del negocio de las subastas o ventas c2c.

La compañía ha optado por apostar por la tecnología para mejorar la experiencia del cliente en su plataforma, uno de sus mayores puntos débiles. “Es imperativo para nosotros que solucionemos este problema hacia una gestión menos compleja”, explicaba la empresa.

La empresa ha lanzado durante los últimos doce meses el programa Ebay Authenticate, para verificar la procedencia de los productos y luchar contra las falsificaciones, el otro talón de Aquiles del grupo. Además, la empresa también ha puesto en marcha el Seller Hub, una central en la que se administran las cuentas de todos los vendedores a través de herramientas analíticas y big data.En paralelo, el grupo ha continuado mejorando la experiencia de cliente en 2018 con la puesta enmarcha de un nuevo sistema de pago que simplifica todos los procesos.

Durante 2018, además, el gigante estadounidense ha reforzado su estrategia de expansión internacional con la adquisición del negocio de la japonesa Giosis’ y ganado una talla en el país asiático. Además, la compañía también ha desembarcado en India después de recomprar su negocio a Flipkart para gestionar su expansión en el país.

Después de implantar todos estos avances, el grupo ha registrado un crecimiento del 8% de su cifra de negocio, hasta 10.746 millones de dólares (9.551 millones de euros). El mayor avance de la empresa se ha producido en los mercados internacionales donde opera, registrando un alza del 11%. Además, el grupo ha logrado darle la vuelta a su resultado en el periodo, dejando atrás las pérdidas y registrando un beneficio neto de 2,5 millones de dólares.

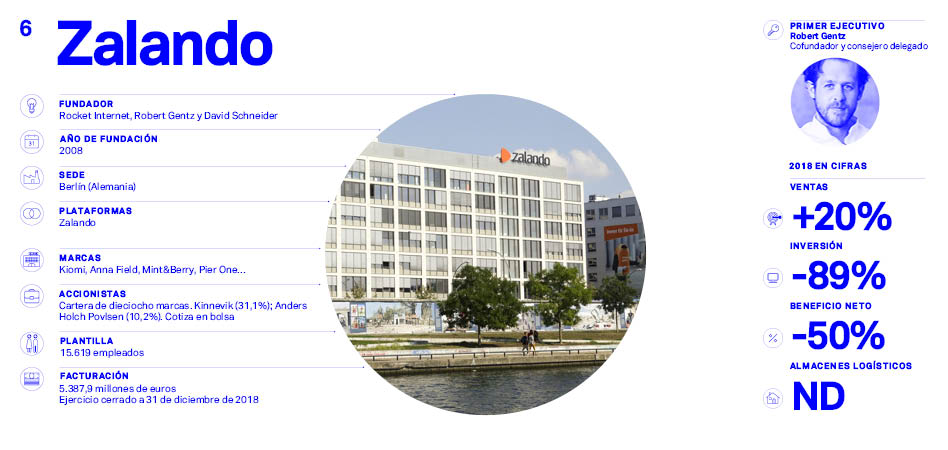

Zalando, menos marcas propias, más lujo y adiós a las ferias

Los últimos doce meses han sido decisivos para el negocio de Zalando. La plataforma alemana de ecommerce ha introducido numerosos cambios en su estrategia de negocio, reordenando los planes que había llevado a cabo hasta ahora.

Una de las acciones más significativas de la compañía este año ha sido el cierre de la feria Bread&Butter tras anunciar que no le dará continuidad en 2019. La empresa alemana, que rescató el evento hace cuatro años con el objetivo de reconvertirlo en un festival de moda, música y gastronomía, ha explicado que todo en lo que ha invertido e intentado con Bread&Butter ha sido para avanzar estratégicamente como empresa y que a la vez fuera escalable, objetivo que no han conseguido.

La empresa ha continuado con su política de simplificar su estructura tras el anuncio de el cese de operaciones de zLabels, la filial con la que la compañía gestionaba las operaciones de sus once marcas de moda propias. Tras la medida, las marcas gestionadas por zLabels (Anna Field, Even&Odd, Friboo, Fullstop, Kiomi, Mint&Berry, Pier One, Twintip, Yoirturn, Zalando Essentials, Zingn y Re Imagine) pasaron a formar parte de la oferta de Zalando.

“Dado que estamos comprometidos con nuestra estrategia de plataforma, y como continuamente incorporamos nuevas marcas y verticales, decidimos refinar nuestro surtido incluyendo nuestras propias firmas”, ha añadido el directivo.

Además de estos dos cierres, Zalando finalizó el ejercicio con un sabor agridulce. El grupo registró un alza del 20% de su cifra de negocio, hasta 5.389 millones de euros, mientras que su beneficio se desplomó un 49% en el periodo, hasta 51,2 millones de euros, lastrado por el coste de algunas operaciones.

Con el objetivo de mejorar su rentabilidad y salvar su margen, la compañía ha sido de las pioneras en anunciar una medida que han replicado otras empresas del sector. Zalando ha puesto fin al reino de las entregas gratuitas anunciando que cobrará por entregar pedidos que no superen un mínimo.

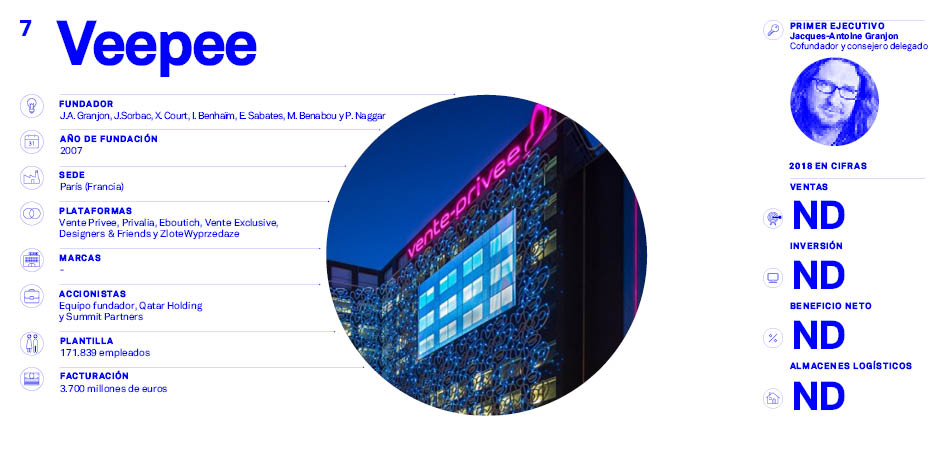

Vente Privee, se transforma en VeePee

Adiós a una era. En el ejercicio 2018 Vente Privee ha dejado de ser lo que era. La empresa ha anunciado que cambiará su nombre a VeePee e integrará las cinco plataformas de comercio electrónico que ha adquirido durante los últimos años en una sola, incluida Privalia.

“Ha sido una decisión muy complicada porque implicará muchos cambios y la paralización de algunos proyectos”, explicó Jacques-Antoine Granjon, cofundador y presidente de Ventee Privee. La empresa añadió, además, que este movimiento persigue encontrar una marca más global que funcione en todos los países en que los opera la plataforma.

Para ello, la compañía fichó a un equipo de 250 expertos en tecnologías que se han unido a los ochocientos trabajadores de la empresa y que se encargarán de gestionar la integración de todas las plataformas del grupo (Vente-Exclusive, Eboutic.ch, Designers&Friends, ZloteWyprzedaze y Privalia). En paralelo, Ventee Privee invertirá cien millones de euros para desarrollar la innovación interna.

Además de este movimiento, que ha marcado al grupo en el ultimo ejercicio, Vente Privee ha continuado con su estrategia de reforzarse en innovación con la compra de la start up Daco, especializada en inteligencia artificial y con la que el grupo pretende potenciar su estrategia digital.

En mayo de 2018, Vente Privee volvió a sacar la cartera, esta vez, en España. La empresa tomó el control de Qashops, compañía especializada en el diseño de estrategias omnicanal y que trabaja con firmas como El Corte Inglés, Camper, Puma, Gap y Pepe Jeans, en una operación cuyo importe no trascendió.

Vente Privee, además, reforzó su cúpula con talento español después de fichar a José Manuel Villanueva, uno de los cofundadores de Privalia, a su sede en París para asumir un cargo vinculado al desarrollo de negocio de la empresa. El empresario, junto Lucas Carne, cofundador de Privalia, abandonaron la empresa en noviembre.

Asos, a doble dígito en plena oleada de cambios

Asos ha vuelto a cerrar otro ejercicio al alza. La compañía británica finalizó 2018 disparando su beneficio un 33%, hasta 82,4 millones de libras (93,7 millones de euros). Los ingresos del grupo, por su parte, también registraron una evolución a doble dígito en el periodo, con un alza del 26%, hasta 2.417,3 millones de libras (2.751,6 millones de euros).

De la misma manera que Zalando, la empresa británica ha decidido en el último ejercicio actualizar su política de devoluciones amenazando incluso con investigar a los usuarios si nota algún patrón de comportamiento inusual.

“También debemos asegurarnos de que nuestros retornos continúen siendo sostenibles para nosotros y para el medio ambiente, por lo que si observamos un patrón inusual, podríamos investigar y tomar medidas”, explicó Asos en un comunicado.

La compañía inició el ejercicio con un vuelco en su dirección. La empresa fichó en julio a Adam Crozier como presidente no ejecutivo del consejo en sustitución de Brian McBride, quien permaneció en el cargo durante siete años.

Asos ha continuado modificando su equipo en los últimos doce meses. La compañía incorporó un nuevo responsable de producto, Andrea Trocino y un nuevo director financiero, Mathew Dunn. Además, el grupo ha creado la división de operaciones con la finalidad de ganar agilidad, situando a Mark Holland al frente.

En paralelo, la compañía británica ha dado un paso más en digitalización tras sellar un acuerdo estratégico con Google que pasa por permitir que los propietarios de su altavoz para el hogar, Google Home, en Estados Unidos y Reino Unido realizar compras mediante voz en la plataforma de moda. El chat de atención al cliente de Asos, denominado Enki, permite adquirir mediante voz artículos de seis categorías de producto de moda masculina y femenina.

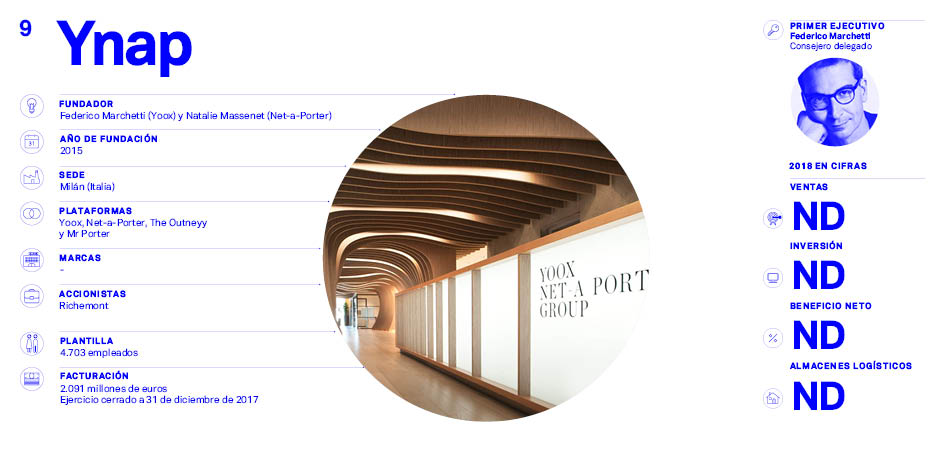

Ynap, primer ejercicio fuera del parqué

Yoox Net-a-Porter ha dicho adiós a la bolsa en 2018. Después de que Richemont elevara su participación en la plataforma de ecommerce al 95%, la compañía dejó de cotizar en el parqué de Milán el pasado 20 de julio.

El conglomerado suizo adquirió 13.999 títulos de Ynap de 34 inversores distintos desde el arranque del proceso de compra. Estas se sumaron a los 64,9 millones de acciones que ya estaban en manos del grupo y los 23,18 millones de títulos controlados por su filial británica.

Otra de las operaciones que ha llevado a cabo la empresa en el último ejercicio ha sido el fin de su acuerdo con Kering. La compañía gestionaba hasta ahora la plataforma de ecommerce del grupo francés a través de una joint venture creada hace seis años.

Además de los movimientos corporativos, el negocio de Ynap en los últimos doces meses ha estado marcado por su apuesta por la digitalización. Las plataformas de ecommerce creó un sistema inteligente para personalizar la compra, Yoox Mirror, que realiza ofertas personalizadas a cada cliente a través de su avatar, Daisy.

En 2018, el grupo ha continuado recurriendo a la tecnología para el lanzamiento de su primera marca de moda, bautizada como 8 by Yoox, creada a base de big data. La empresa explicó que las colecciones de la marca fueron puestas en marcha en base a los datos que la plataforma recoge de los millones de usuarios que visitan la plataforma, además de los datos que arrojan las redes sociales.

La cúpula de la compañía también ha sufrido modificaciones en el último ejercicio. Yoox Net-a-Porter ha apuntalado su dirección con el nombramiento de un nuevo responsable global de operaciones, Olivier Schaeffer, procedente de Sephora.

Global Fashion Group, innovación y entrada de nuevas marcas

Los dos principales vectores de la estrategia de Global Fashion Group, la división de moda de la aceleradora Rocket Internet, durante el ejercicio 2018 ha sido la entrada de nuevas marcas en sus plataformas y la apuesta por la innovación.

El grupo, que opera con las plataformas The Iconic, Zalora, Dafiti y La Moda, ha continuado potenciando su estrategia de mejorar la experiencia del consumidor a través de la introducción de nuevas herramientas digitales a sus procesos como el servicio ApplePay, la personalización de los pedidos y la ampliación de la gama de productos. Además, durante el periodo, la compañía ha subido la persiana de un nuevo centro logístico en Australia, con el objetivo de ser más eficientes y ganar escala.

El grupo cerró el periodo frenando su crecimiento. La compañía experimentó un alza del 5,5%, situando sus ventas en 1.556 millones de euros, frente a la subida del 23,5% del año anterior. En el ejercicio 2018, los pedidos en las plataformas de Global Fashion Group se incrementaron un 22,5%. En el periodo, el grupo recibió una media de 150 millones de visitas al mes.

Otro de los movimientos que ha marcado el negocio de Global Fashion Group durante el ejercicio ha sido la entrada de Inditex en la plataforma Lamoda, que opera en Comunidad de Estados Independientes (CIS, es sus siglas en inglés): Armenia, Azerbaiyán, Bielorrusia, Kazajistán, Kirguistán, Moldavia, Rusia, Tayikistán y Uzbekistán. El gigante gallego de distribución de moda ha apostado por la compañía para introducir su cadena de íntimo Oysho.

Además, durante el ejercicio, la empresa también ha apuntalado su máximo órgano de gobierno con el nombramiento de un nuevo ejecutivo. Victor Herrero, ex consejero delegado de Guess, ha entrado en el consejo de administración de la compañía como presidente de sostenibilidad.

La empresa, que tenía previsto dar el salto al parqué el pasado 27 de junio, finalmente empezará a cotizar a la Bolsa de Fránkfurt el próximo 4 de julio con el objetivo de recaudar unos 300 millones de euros.